El CLV, CLTV o LTV son las abreviaciones de customer lifetime value, que en español sería algo como «valor del tiempo de vida del cliente». Es una métrica muy importante dentro de la metodología del inbound marketing que debe estar presente en cada negocio.

Este KPI «predice» el futuro de las relaciones entre el cliente y tu negocio, y cobra mayor interés cuando las empresas se dan cuenta de que están gastando mucho dinero en conseguir clientes, pero no los fidelizan.

Enfocarse solo en conseguirlos no es la única estrategia para hacer crecer un negocio. Es preciso pensar en el futuro, satisfacer sus necesidades y sobre todo, hacer que dicho consumidor vuelva a comprar tu producto o servicio.

Recuerda que cuesta más dinero atraer compradores, que retenerlos. Por eso, te voy a hablar del customer lifetime value, para que puedas ganar más y gastar menos. 🙂

¿Qué es el CLV o customer lifetime value?

El customer lifetime value es una métrica que proporciona datos acerca del potencial de ingresos generados por un cliente promedio para tu empresa, en todo su tiempo de vida como cliente.

Básicamente se encarga de estudiar los beneficios económicos generados en el futuro por un cliente (mientras aún lo sea). Aunque no siempre son solo económicos, también pueden ser de otro tipo, como de publicidad.

Para que esta métrica tenga resultados óptimos, es necesario que conozcas bien el perfil de tus mejores clientes. Por ejemplo:

- Por qué compran

- Cuándo lo hacen

- Cómo es su proceso de compra

- Qué dudas le surgen al momento de hacer la compra

- Qué aplicaciones le dan a tu servicio o producto

- Por qué y para qué lo usan

- Qué beneficios generan para su empresa

Entre otros, siempre enfocados a identificar las características de tus mejores clientes incluso desde antes que lo fueran. Mientras más cantidad de detalles tengas, mejor.

Si no tienes en cuenta los factores clave para tu empresa y sector, es posible que estés perdiendo dinero por el costo de oportunidad. Es decir, si atraer un cliente que te generará cien mil dólares te cuesta $200, pero podrías haber logrado que ese mismo cliente te generara $200 mil, a través de ventas cruzadas y mayor tiempo de retención, en realidad tu empresa pierde cien mil dólares.

Es importante que tengas en cuenta que si tus clientes no están contentos con lo que ofreces, entonces se irán. Y un cliente perdido es dinero perdido.

Para todo CEO, propietario, gerente o director es indispensable pensar en sus clientes y asegurarse de que estén plenamente satisfechos, pero no solo eso, es prioritario identificar qué otras necesidades tiene en las que puedas ayudarlos. De esta forma, tu cliente gana al solucionar sus problemas y tu empresa también, incrementando el ingreso proveniente de dicho cliente.

¿Por qué es una métrica importante?

El customer lifetime value representa el valor de un cliente como oportunidad de negocio. A continuación te mostraré por qué este valor es tan importante.

Puedes segmentar mejor el tipo de cliente que deseas

Con el estudio que haces para obtener el valor de esta métrica puedes segmentar tus clientes y hacer comparaciones entre grupos para conocer cuáles son los más rentables, ya que no todos tienen el mismo beneficio. Al hacerlo te puedes enfocar en ellos y medir la calidad de conversión que efectúan.

Mejoras el rendimiento de tu inversión

Es útil entender en qué estás gastando dinero y en dónde gastarás más para prever riesgos. Esta métrica ofrece un adelanto del futuro y de las inversiones que planeas hacer. Así podrás invertir tu presupuesto de marketing y ventas más inteligentemente.

Tomas mejores decisiones

Con los análisis podrás determinar qué cantidad de dinero debes invertir en captar el tipo de clientes que deseas, en generar más ventas cruzadas o incrementar tu tasa de fidelización.

Estos objetivos, seguramente, los llevarás a cabo con acciones de marketing -y ventas- que suponen un gasto. Saber qué es lo que más te conviene te ayudará a tomar mejores decisiones.

Reduces costos

La reducción de costos es un factor muy importante. Como mencioné al principio, a veces puedes estar gastando más dinero en atraer clientes y no fidelizarlos. Si te planteas retenerlos o incrementar su nivel de compra, también estarás reduciendo gastos de publicidad.

Proyectas el nivel de ventas cruzadas

Al identificar el CLV podrás identificar hasta qué punto puedes lograr venderle más a tu cliente promedio y así proyectar la cantidad de ventas cruzadas que requiere lograr tu equipo de ventas.

Prevees el crecimiento del ingreso y la utilidad

Contar con métricas específicas acerca del valor que generará cada cliente en un período determinado, te permitirá establecer parámetros claros de cuál será el flujo recurrente de ingresos para tu empresa.

Esto a su vez, te permitirá planear el crecimiento de la compañía, ya que conocerás cuánto podrás invertir en cada rubro y de dónde provendrán los recursos de dichas inversiones.

Mejoras tus productos o servicios

Si ya identificaste los puntos anteriores, también tendrás una idea clara de cómo mejorar tus productos o servicios, con el fin de incrementar el período de tiempo en el que tus clientes te siguen comprando o la cantidad que están dispuestos a pagar por tus productos o servicios en dicho periodo.

¿Cómo calcularlo?

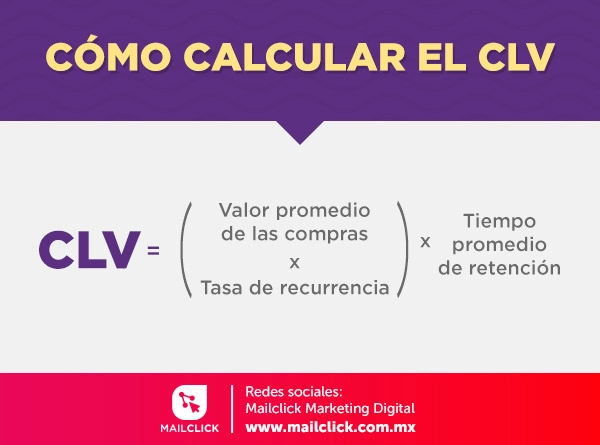

Para calcular el CLV existen varias fórmulas. Las mejores y más precisas son aquellas que están dotadas de más cantidad de datos. Sin embargo, te mostraré una bastante sencilla de comprender e implementar e igual de útil.

Primero debes calcular el valor promedio de compras, y multiplicarlo por la tasa de recurrencia de compras. El resultado de esta operación será el valor del cliente. Por último debes calcular la vida promedio del cliente y multiplicarla por el valor del cliente.

Simple, ¿verdad? Quizá no, pero tranquilo. Voy a explicártelo paso a paso para que veas que la fórmula es sencilla.

- Antes que nada debes establecer el periodo que analizarás.

- Para calcular el valor promedio de las compras debes dividir los ingresos totales entre el número de compras.

- La tasa de recurrencia de compras se calcula dividiendo el número de compras entre el número de clientes.

- Después, estos valores los multiplicas y obtienes el valor del cliente.

- Para calcular la vida promedio del cliente debes estimar el tiempo promedio de retención que logras en tus clientes. Por ejemplo, si una empresa en promedio dura como tu cliente 3 años, ese valor es la vida promedio de tus clientes.

- El customer lifetime value será el resultado de la multiplicación del valor del cliente por la vida promedio del cliente.

Este último resultado -como te expliqué anteriormente-, indica cuántos ingresos puedes esperar de un cliente mientras aún siga siéndolo.

Recuerda que todos los cálculos deben estar dentro del periodo establecido.

Quiero que todo quede claro. Así que te dejaré un ejemplo sencillo para facilitar el aprendizaje.

Imagina que ofreces una suscripción de cursos online por 20$ al mes, que la tasa de recurrencia de compras es de 9 meses y que la vida promedio del cliente es de 3 años.

Entonces los cálculos serán los siguientes:

CLV = 20 x 9 x 3 = 540.

Es decir que puedes esperar que tus clientes te dejen unos $540 en tres años.

Lo que quiero enfatizar ahora es la importancia del CLV en el CAC, por ejemplo, si sabes cuánto dinero esperar de un cliente, puedes establecer hasta cuánto le conviene invertir a tu empresa para conseguirlo.

Si tienes que gastar $40 para conseguir un cliente, y en 3 años ese cliente te deja unos $500 de ganancias, estás haciendo las cosas bien, y si reduces esos $40 cada vez más, tus beneficios serán mayores. Claro, también debes tomar en cuenta los otros costos relativos a dichas ventas y clientes.

¿Cómo optimizar el valor de vida por cliente?

El valor del customer lifetime value variará dependiendo del valor de las variables que utilices para hacer tus cálculos. Por eso, para optimizar o mejorar dicho valor, te tienes que centrar en mejorar las variables, de tal forma que, al realizar nuevamente los cálculos, el CLV arroje un resultado más favorable.

Por ejemplo, si logras incrementar el número de ventas realizadas a tus clientes en el mismo periodo, la tasa de recurrencia tendrá un nuevo valor mejorado y, consecuentemente, el CLV también.

Tres de los puntos más importantes a mejorar son los siguientes:

Atención al cliente

Algunas empresas no otorgan la importancia que merece a la atención al cliente, pero las que sí lo hacen, logran mayores tasas de retención y ventas cruzadas que las que no.

Con el fin de mejorar la atención al cliente debes establecer procesos bien definidos de atención y seguimiento no solo durante el proceso de compra sino después de la misma.

Puedes emplear las redes sociales para facilitar la comunicación e implementar la automatización del marketing, de forma que tu empresa pueda entender mejor las motivaciones y comportamiento de sus clientes; descubrir nuevas necesidades, problemas y así también, nuevas soluciones que puedas ofrecerle.

La atención al cliente implica un análisis concienzudo de sus acciones habituales, usos de tu producto o servicio, así como su nivel de satisfacción. Todo esto lo puedes medir a través de procesos automáticos eficientes que te permitan obtener datos medibles, reales y actualizados con los cuales puedas implementar mejores, nuevos procesos y nuevas soluciones.

Todo ello sumará para que el CLV poco a poco sea mayor.

Fidelización

De muchas formas atención al cliente y fidelización -o retención- van de la mano.

Debe quedar claro que intentar adquirir un nuevo cliente puede costar entre 5 y 25 veces más que fidelizarlo. Así que debes centrar parte de tu atención y recursos en mejorar tus programas de retención, ya que al hacerlo puedes aumentar más de un 50% tus ingresos.

Algunos programas de retención pueden incluir campañas de email marketing, estrategias de inbound, automatización del marketing y acciones puntuales como sorteos, cupones de descuentos, entre otros. Un cliente fiel es un cliente que seguirá aportando ganancias por largo tiempo y por supuesto contribuirá a mejorar el valor por tiempo de vida del cliente en tu empresa.

Servicios y productos

Si quieres que un cliente vuelva a ser tu cliente, debes darle razones para hacerlo. Y dentro de esas razones se encuentran productos y servicios de calidad. Para saber qué debes mejorar es importante mantener actualizados tus perfiles de buyer persona.

De esta manera podrás segmentar a tu clientela e identificar qué es lo que realmente quiere y dárselo. La suma de todas estas acciones arrojará un resultado más positivo del customer lifetime value para tu negocio.

¿Qué otro punto crees que puede mejorar optimizando el CLV en tu empresa? Déjanos tus comentarios. 😉